Was ist erstattungsfähige Mehrwertsteuer auf Fahrzeuge und wie funktioniert sie im Jahr 2025?

Beherrschen Sie dieErstattungsfähige Mehrwertsteuerauf Ihre Dienstwagen ist ein strategischer finanzieller Hebel für Ihr Unternehmen.

Konkret geht es darum die Mehrwertsteuer zurückfordern die auf Ihre Geschäftsausgaben - Einkäufe, Dienstleistungen oder Kostenerstattungen für Ihre Angestellten (Reisen, Unterkunft) - gezahlt wird, um dem Staat nur die Netto-Mehrwertsteuer, d. h. die Differenz zwischen eingenommener und abzugsfähiger Mehrwertsteuer, zu überweisen.

Auf Fahrzeuge angewandt, kann dieser Mechanismus labyrinthartig erscheinen, da er je nach Kategorie und Verwendungszweck unterschiedlich angewendet wird.

Zur Vereinfachung der Regel, die wir im Folgenden näher erläutern werden :

- Für die PersonenwagenDie Mehrwertsteuer ist nicht erstattungsfähig, es sei denn, es gibt gesetzlich festgelegte Ausnahmen für bestimmte Berufe wie Taxis, Fahrschulen oder Krankenwagen.

- Für die NutzfahrzeugeWenn ein Unternehmen eine Immobilie kauft, mietet oder instand hält, kann es die Mehrwertsteuer auf den Kauf, die Miete oder die Instandhaltung zurückfordern, sofern die Immobilie auf der Aktivseite des Unternehmens steht und ausschließlich für geschäftliche Zwecke genutzt wird.

Diese Unterscheidung hat einen großen Einfluss auf die Rentabilität Ihres Fuhrparks. Ein Nutzfahrzeug, das für die Regelung in Frage kommt und für 27.600 € inklusive Mehrwertsteuer gekauft wird, kann beispielsweise 4.600 € Mehrwertsteuer zurückerhalten, wodurch die tatsächlichen Kosten auf 23.000 € sinken. Multiplizieren Sie diesen Mechanismus mit mehreren Dutzend oder Hunderten von Fahrzeugen, und die kumulierten Einsparungen können sich schnell auf mehrere Hunderttausend Euro belaufen!

Es handelt sich also um einen echten Trumpf für Ihre Kosten optimieren und den ROI Ihrer Flotte, während Sie gleichzeitig Ihre Wettbewerbsfähigkeit steigern und Ihren Mitarbeitern Mobilitätslösungen anbieten, die besser auf die Bedürfnisse Ihres Unternehmens zugeschnitten sind.

In welchen Fällen ist die erstattungsfähige Mehrwertsteuer auf Fahrzeuge für Unternehmen möglich?

Förderungswürdigkeit des Unternehmens

Nur Unternehmen, die mehrwertsteuerpflichtig sind, sind förderfähig. Unternehmen oder Einrichtungen, die nicht der Mehrwertsteuer unterliegen (bestimmte Vereinigungen, nicht steuerpflichtige Berufe, Privatpersonen), sind nicht förderfähig.

Berufliche Nutzung des Fahrzeugs

Das Fahrzeug muss hauptsächlich für die Zwecke der Geschäftstätigkeit des Unternehmens genutzt werden.

Ausschluss von Privatfahrzeugen

Die Mehrwertsteuer ist nicht erstattungsfähig für persönliche Fahrzeuge von Arbeitnehmern oder für Fahrzeuge, die nicht im Betriebsvermögen des Unternehmens eingetragen sind.

Wird die erstattungsfähige Mehrwertsteuer auf Fahrzeuge unterschiedlich auf Nutzfahrzeuge und Personenwagen angewendet?

Die Unterscheidung zwischen Personenkraftwagen und Nutzfahrzeugen ist entscheidend dafür, ob die Mehrwertsteuer erstattungsfähig ist oder nicht. Diese Einteilung beruht auf bestimmten steuerlichen Kriterien, die mit der Konstruktion und der Nutzung des Fahrzeugs zusammenhängen.

| Kategorie | Hauptmerkmale | Erstattungsfähige Mehrwertsteuer | Steuerliche Folgen |

|---|---|---|---|

| Personenkraftwagen (PKW) | Konzipiert für den Transport von Personen (mehrere Sitze, gemischte Nutzung möglich) | Nicht rückforderbar, außer in Ausnahmefällen (Taxis, Fahrschulen, Krankenwagen) | Steuerlich weniger vorteilhaft, keine Rückerstattung auf Kauf, Miete oder Wartung |

| Nutzfahrzeug (VU) | Separater Laderaum, wenige oder keine Rücksitze, überwiegend berufliche Nutzung | 100 % absetzbar (Kauf, Miete, Wartung, Treibstoff) | Unternehmensfreundlicher, fördert berufliche Investitionen |

Zu beachten: Damit ein Nutzfahrzeug zur Umsatzsteuerrückerstattung berechtigt, müssen vier Kriterien erfüllt sein.

- Das Fahrzeug wird ausschließlich für die berufliche Tätigkeit genutzt

- Das Unternehmen ist umsatzsteuerpflichtig

- Auf der Rechnung wird die Mehrwertsteuer deutlich ausgewiesen

- Das Fahrzeug wird steuerlich als "Nutzfahrzeug" eingestuft

Praktischer Tipp: Einen Pkw in einen Transporter umwandeln

Die Umbau eines Personenwagens in einen Nutzwagen ist eine Strategie, die von einigen Unternehmen zur Optimierung der Umsatzsteuerrückerstattung. Sie beinhaltet strukturelle Veränderungen des Fahrzeugs: Entfernung der Rücksitze, Einbau eines konformen Laderaums.

Auf der Seite der Verwaltungsformalitäten sollten Sie daran denken, die Zulassungsbescheinigung (Fahrzeugschein) zu aktualisieren, um die offizielle Einstufung als Nutzfahrzeug zu erhalten. Sobald die Umwandlung bestätigt wurde, kann das Unternehmen potenziell 100 % der Mehrwertsteuer zurückerhalten.

Bevor Sie diesen Schritt unternehmen, sollten Sie einen Steuerexperten oder eine zugelassene Organisation konsultieren, um sicherzustellen, dass die Arbeiten ordnungsgemäß durchgeführt und von der Verwaltung genehmigt werden.

Welche Vorteile bietet die erstattungsfähige Mehrwertsteuer auf Elektrofahrzeuge im Jahr 2025?

Sie wünschen das Management Ihrer Flotte optimieren und den ROI Ihres Fuhrparks verbessern? Elektrofahrzeuge sind ein interessanter Hebel, auch wenn ihre umsatzsteuerliche Behandlung keine Ausnahme darstellt.

Nicht abzugsfähige Mehrwertsteuer auf den Kauf

Wie bei allen Personenfahrzeugen wird die beim Kauf oder der Langzeitmiete eines Elektroautos gezahlte Mehrwertsteuervon einem Unternehmen nicht einforderbar istDies gilt nicht für bestimmte Berufe (Taxis, Fahrschulen, Krankenwagen). Diese Regel begrenzt also die direkten Steuervorteile, die mit der Erstinvestition verbunden sind. Für die in die Regelung einbezogenen elektrischen Nutzfahrzeuge ist die Mehrwertsteuer vollständig erstattungsfähig.

Steuererleichterungen und andere Anreize

Elektrofahrzeuge profitieren darüber hinaus von einer Besteuerung flexibler :

- Vollständige Befreiung von der Mehrwertsteuer (Taxe sur les Véhicules de Société - Steuer auf Firmenfahrzeuge)

- Getrennte Absetzbarkeit der Akku im Rahmen der Abschreibung, wodurch die Buchführungslast verringert wird.

Welche Bedingungen müssen erfüllt sein, um die erstattungsfähige Mehrwertsteuer auf Firmenwagen zu erhalten?

Damit ein Unternehmen die Mehrwertsteuer für einen Firmenwagen abziehen kann, müssen mehrere Verwaltungsvorschriften strikt eingehalten werden:

1. Übereinstimmende Belege

Sie müssen das Cerfa Nr. 3310-CA3 und ihm beweiskräftige Unterlagen beifügen, die den Kauf oder die Ausgaben für das Fahrzeug belegen. Die Belege müssen klar und deutlich erwähnen :

- den Betrag einschließlich Steuern,

- den Betrag der Mehrwertsteuer,

- die Identität des Anbieters

In der Praxis handelt es sich dabei meist um eine Rechnung, aber auch ein Bestellschein oder ein anderes gleichwertiges Dokument kann als Nachweis dienen.

2. Einhaltung der Regeln für die Rechnungsstellung

Rechnungen, die als Belege verwendet werden, müssen den gesetzlich vorgeschriebenen Pflichtangaben entsprechen und innerhalb der gesetzlichen Fristen aufbewahrt werden.

Bei einer Prüfung kann ein Fehler oder ein Versäumnis zu einer Steuerberichtigung und der Verpflichtung zur Rückerstattung der zu Unrecht abgezogenen Vorsteuer führen.

3. Begriff der Fälligkeit

Die Vorsteuer kann erst ab dem Zeitpunkt abgezogen werden, zu dem sie fällig wird. Mit anderen Worten: Das Unternehmen kann sie nur in dem Berichtszeitraum zurückfordern, der der Ausstellung der Rechnung oder der Zahlung entspricht, je nachdem, welches System zur Anwendung kommt. Dieser Begriff ist von entscheidender Bedeutung, da er den Zeitplan für die Steuerrückforderung bestimmt.

Wie kann ich feststellen, ob ein Fahrzeug tatsächlich für die erstattungsfähige Mehrwertsteuer auf Fahrzeuge qualifiziert ist?

Die Berechtigung zur Mehrwertsteuerrückerstattung hängt von der Fahrzeugkategorie und der beruflichen Nutzung des Fahrzeugs ab.

Hier sind die Regeln für die Förderfähigkeit im Jahr 2025:

| Fahrzeugkategorie | Bedingungen für die Erstattung der Umsatzsteuer | Bemerkungen / Ausnahmen |

|---|---|---|

| Leichte Nutzfahrzeuge (LNF) und Industriefahrzeuge (VI) | Vollständig erstattungsfähige Mehrwertsteuer bei beruflicher Nutzung | Mehrwertsteuer direkt abzugsfähig, keine zusätzlichen Bedingungen |

| Personenkraftwagen (PKW) | Nur unter bestimmten Bedingungen erstattungsfähige Mehrwertsteuer | Klassische Fahrzeuge (Limousinen, Stadtautos, SUVs), die nicht ausschließlich für geschäftliche Zwecke genutzt werden → Nicht erstattungsfähige Mehrwertsteuer |

| Abweichende Berufe (Taxis, Krankenwagen, Fahrschulen) | Vollständig erstattungsfähige Mehrwertsteuer, berufliche Nutzung erforderlich | Sollte ausschließlich im beruflichen Umfeld verwendet werden |

| Firmenfahrzeuge mit gemischter Nutzung | Teilweise oder nicht abzugsfähige Vorsteuer, je nach Zweckbestimmung | Bei gemischter nicht beruflicher Nutzung → Nicht erstattungsfähige MwSt. |

| Demonstrationsfahrzeuge | Nicht erstattungsfähige Mehrwertsteuer | Auch wenn beruflich genutzt |

Im Zweifelsfall sollten Sie in der Zulassungsbescheinigung (dem Fahrzeugschein) nachsehen, um die europäische Fahrzeugklasse zu identifizieren (z. B. M1 für Pkw, N1 für leichte Nutzfahrzeuge). Bei Nutzfahrzeugen steht in der Regel "CTTE" oder "VU" auf dem Fahrzeugschein.

Unsere Berater können Ihnen helfen, die Anspruchsberechtigung für die Mehrwertsteuerrückerstattung für Ihre elektrischen Nutzfahrzeuge zu ermitteln.

Wie lautet die Liste der Elektrofahrzeuge mit erstattungsfähiger Mehrwertsteuer im Jahr 2025?

Hier ist eine nicht erschöpfende Liste von Fahrzeugmodellen mit erstattungsfähiger Mehrwertsteuer :

| Modell | Autonomie (WLTP) | Listenpreis (ohne Bonus) |

|---|---|---|

| Mercedes eSprinter Kastenwagen 47 kWh | 158 km | 84 582 € |

| Citroën ë-Jumpy 75 kWh | 330 km | 45 500 € |

| Peugeot e-Partner 50 kWh | 200 km | 40 440 € |

Für Privatpersonen und Unternehmen

Kann man die Mehrwertsteuer auf ein gebrauchtes Elektro- oder Hybridfahrzeug zurückfordern?

Es ist möglich, die Mehrwertsteuer auf ein gebrauchtes Elektro- oder Hybridfahrzeug, das für die Regelung in Frage kommt, unter bestimmten Bedingungen zurückzufordern:

- Gewerblicher Verkäufer, der der Umsatzsteuerpflicht unterliegt : Der Kauf muss von einem Gewerbetreibenden getätigt werden. Beim Kauf von einer Privatperson kann die Mehrwertsteuer nicht erstattet werden.

- Rechnung mit Angabe der Mehrwertsteuer : auf der Rechnung muss der Mehrwertsteuerbetrag gesondert ausgewiesen werden. Wenn das Fahrzeug im Rahmen der Differenzbesteuerung verkauft wird, ist eine Rückforderung nicht möglich.

- Ausschließliche berufliche Nutzung : das Fahrzeug muss für eine berufliche Nutzung bestimmt sein. Für eine rein private Nutzung kann die Umsatzsteuer nicht erstattet werden.

Unser Tipp : Vergewissern Sie sich vor dem Kauf, dass auf der Rechnung deutlich "erstattungsfähige Mehrwertsteuer" angegeben ist. Dadurch wird sichergestellt, dass das Fahrzeug in den gesetzlichen Rahmen fällt, der zum Vorsteuerabzug berechtigt.

Erstattungsfähige Mehrwertsteuer auf Fahrzeuge und steuerliche Abschreibung: Welche Grenzen sollte man kennen?

Wenn ein Unternehmen ein Fahrzeug kauft, das für die Regelung zur erstattungsfähigen Mehrwertsteuer in Frage kommt, kann es die Abschreibung des Kaufpreises von seinem Ergebnis abziehen, allerdings nur bis zu bestimmten Höchstgrenzen, die von den CO₂-Emissionen (WLTP) des Fahrzeugs abhängen.

Obergrenzen für Personenkraftwagen (PKW) :

| Jahr des Erwerbs | CO₂-Emissionen (g/km) | Höchstgrenze für die Absetzbarkeit (€) |

|---|---|---|

| Vor dem 1. Januar 2021 | > 165 | 9 900 € |

| 50 - 165 | 18 300 € | |

| 20 - 49 | 20 300 € | |

| 0 - 19 | 30 000 € | |

| Seit dem 1. Januar 2021 | > 160 | 9 900 € |

| 50 - 160 | 18 300 € |

Obergrenzen für andere Fahrzeuge (außer PKW) :

| Jahr des Erwerbs | CO₂-Emissionen (g/km) | Obergrenze (€) |

|---|---|---|

| 2018 | ≥ 151 | 9 900 € |

| 60 - 150 | 18 300 € | |

| 20 - 59 | 20 300 € | |

| 0 - 19 | 30 000 € | |

| 2019 | ≥ 141 | 9 900 € |

| 60 - 140 | 18 300 € | |

| 2020 | ≥ 136 | 9 900 € |

| 60 - 135 | 18 300 € | |

| Ab 2021 | ≥ 131 | 9 900 € |

| 60 - 130 | 18 300 € |

Je mehr CO₂ das Fahrzeug ausstößt, desto niedriger ist die Obergrenze für den Abzug.

Für besonders saubere Fahrzeuge (0 bis 19 g/km) kann eine Obergrenze von 30 000 €.

Erstattungsfähige Mehrwertsteuer auf Fahrzeuge: Was ist mit Wartungs-, Miet- und Stromkosten?

Erstattungsfähige Mehrwertsteuer auf Kraftstoffe

| Art des Treibstoffs | Personenkraftwagen (PKW) | Nutzfahrzeug (VU) |

|---|---|---|

| Benzin / Superkraftstoffe (E5, E10, ARS) | Absetzbar zu 80 % | Abzugsfähig zu 100 % |

| Diesel / Superethanol E85 | Absetzbar zu 80 % | Abzugsfähig zu 100 % |

| LPG, Propan, Butan, CNG | Abzugsfähig zu 100 % | Abzugsfähig zu 100 % |

Mehrwertsteuer auf Strom: ein zusätzlicher Vorteil

Für Strom gilt eine besonders günstige Regelung: Die Mehrwertsteuer ist zu 100 % sowohl für Pkw als auch für Nutzfahrzeuge erstattungsfähig, sofern diese gewerblich genutzt werden. Diese Maßnahme soll die Einführung sauberer Fahrzeuge fördern und die finanzielle Belastung bei deren Anschaffung verringern.

Erstattungsfähige Mehrwertsteuer auf die Vermietung von Fahrzeugen

Die Steuerregelung für das Mieten oder Leasen von Firmenfahrzeugen ist die gleiche wie für den Kauf :

- Personenkraftwagen : bei einer Vermietung von mehr als drei Monaten ist die Miete je nach CO₂-Emissionsgrad bis zu einem Höchstbetrag von 9 900 € oder 18 300 € absetzbar. Die Mehrwertsteuer auf diese Mieten ist nicht erstattungsfähig.

- Nutzfahrzeug : die Miete ist vollständig abzugsfähig, und auch die Mehrwertsteuer ist zu 100 % abzugsfähig.

Für die Unterhaltskosten

100 % der Mehrwertsteuer auf die Wartung von Nutzfahrzeugen ist erstattungsfähig.

Es ist empfehlenswert, alle detaillierten Rechnungen (Eingriffe, Reparaturen, Teile) aufzubewahren. Diese Belege sind zusammen mit dem Kilometerstand bei einer Steuerprüfung unerlässlich, um nachzuweisen, dass das Fahrzeug tatsächlich für die berufliche Tätigkeit genutzt wird.

Umweltbonus und erstattungsfähige Mehrwertsteuer für Elektrofahrzeuge: Kann man die Vorteile kumulieren?

Unternehmen, die ein elektrisches Nutzfahrzeug kaufen oder leasen, können mehrere Regelungen mit der erstattungsfähigen Mehrwertsteuer kumulieren:

- Der Umweltbonus : Er gilt für den Kauf oder das Langzeitleasing eines neuen Elektrofahrzeugs, sofern die Preisobergrenzen und die vom Staat festgelegten Bedingungen eingehalten werden.

- Die Umtauschprämie : wenn der Kauf oder das Leasing mit der Verschrottung eines alten, umweltschädlichen Fahrzeugs einhergeht, kann das Unternehmen ebenfalls davon profitieren.

Die Rückerstattung der Mehrwertsteuer auf Firmenwagen stellt ein strategisches Instrument zur Optimierung Ihrer Kosten und zur Sicherung Ihres Mobilitätsbudgets dar.

Wenn Sie diese Maßnahme mit bestehenden Regelungen kombinieren, können Sie die Gesamtkosten Ihrer Flotte deutlich senken und gleichzeitig aktiv an der Energiewende mitwirken.

Richtig umgesetzt, steigert diese Steuermöglichkeit die Rentabilität Ihres Fuhrparks und kann sogar Ihr Engagement für nachhaltige Mobilität aufwerten, wenn Sie sich für einen Elektroantrieb entscheiden!

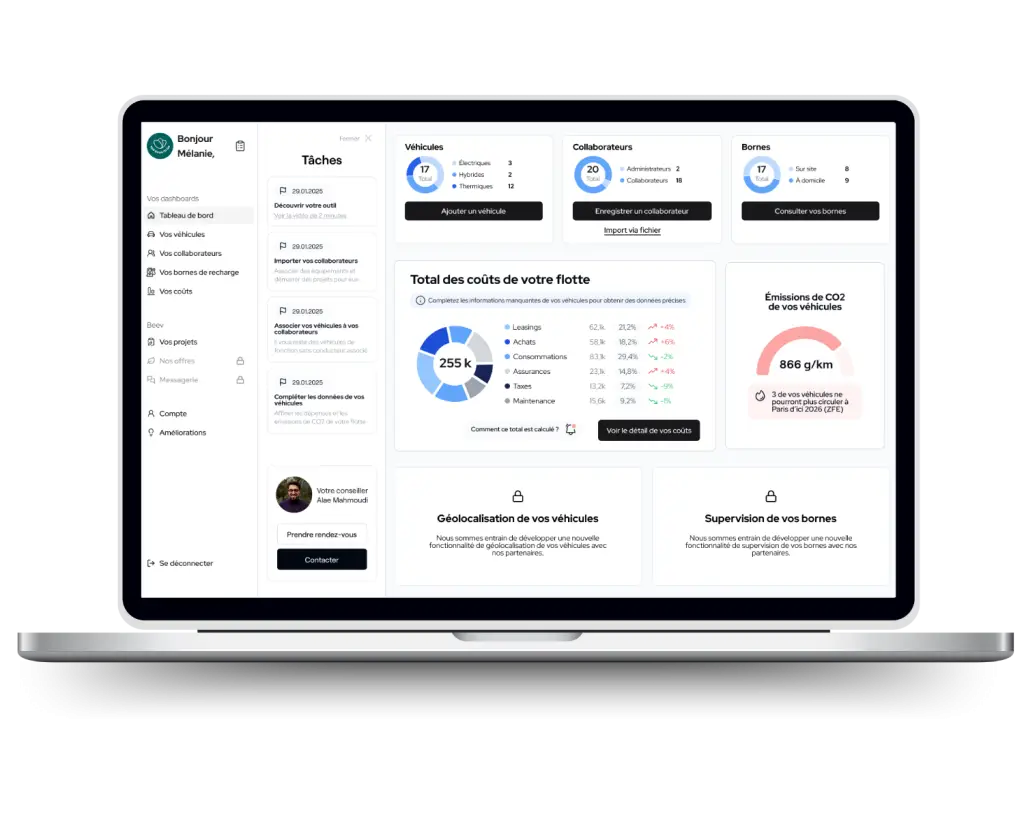

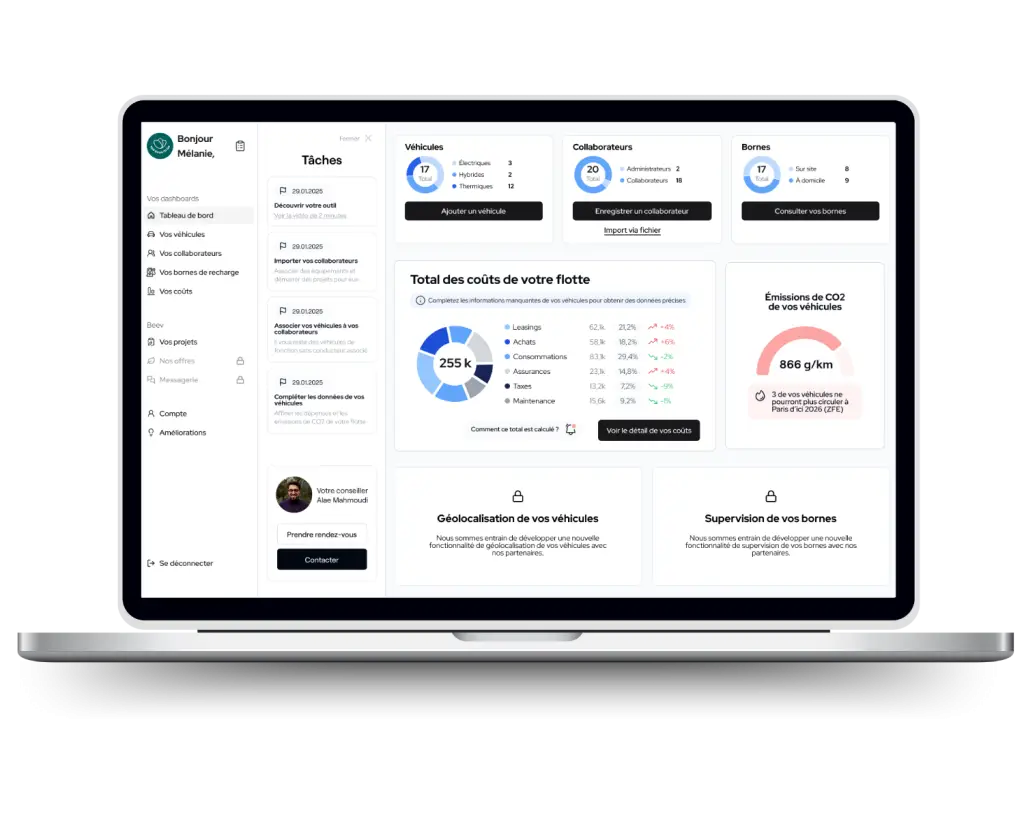

Verwalten Sie Ihre Flotte ganz einfach mit unserem speziellen Tool

Ein Tool, mit dem Sie Ihre Flotte von A bis Z verwalten können

- Fügen Sie Ihre Flotte und Ihre Mitarbeiter mit wenigen Klicks hinzu.

- Planen Sie Ihren Übergang zu Elektroautos und verfolgen Sie Ihre CSR-Ziele in Echtzeit.

- Zentralisieren Sie Ihre Ausgaben